來源:@華夏時報微博  華夏時報記者 耿倩 上海報道 華夏時報記者 耿倩 上海報道2月以來,多家上市公司發布股份回購報告,披露了前十大股東和前十大流通股東明細,一批知名基金經理“隱形重倉股”的調倉情況也浮出水麵。公告顯示,馮明遠調倉,謝治宇建倉。 另外,還有“頂流”基金經理對前十大重倉股中的部分個股進行了調倉動作。其中,睿遠基金傅鵬博稍增持,趙楓反而減持。陸彬對也進行了減持操作。 與此同時,基金經理們忙著調研。Wind數據顯示,截至2月28日,今年全市場共有261家上市公司獲得了機構的調研。其中,多位知名公私募基金經理和投資人士現身上市公司調研名單,科技類公司是基金經理調研的重點。 “科技股之所以受到基金經理們的歡迎,核心原因在於技術突破帶來的行業想象力、政策支持提供的長期發展保障、市場需求推動的業績增長、資金流入帶來的流動性支持,以及廣闊行業前景帶來的長期投資價值。這些因素共同作用,使得科技板塊成為基金經理配置的重要方向,同時也為投資者提供了豐富的投資機會。”排排網財富研究員卜益力接受《華夏時報》記者采訪時表示。 “頂流”基金經理調倉方向曝光 “隱形重倉股”是指某隻股票雖然未被基金或投資機構在季度報告中列為前十大重倉股(即未公開披露),但實際上被基金經理或機構重倉持有,並且在上市公司的定期報告(如半年報或年報)中進入了前十大流通股東名單。卜益力強調,這類股票通常不會在基金的短期報告中體現,但在更詳細的定期報告中才會被披露,因此被稱為“隱形重倉股”。 隨著2月份多家上市公司發布股份回購報告,披露前十大股東和前十大流通股東明細,一批知名基金經理“隱形重倉股”的調倉動向公之於眾。 2月27日,芯片設計公司英集芯發布關於回購事項前十大股東和前十大無限售條件股東持股信息的公告。其中,在公布的前十大流通股東名單中,馮明遠管理的信澳新能源產業股票首次現身,截至2025年2月24日持有公司363.55萬股,位於第八大流通股東。而根據該基金2024年第四季度報告,英集芯並未進入前十大重倉股序列。  圖片來源:萬得 圖片來源:萬得2月11日,吉祥航空發布關於回購股份事項前十大股東及前十大無限售條件股東持股情況的公告。公告披露了截至2月5日登記在冊的前十大股東和前十大流通股東的情況。其中,謝治宇管理的興全合潤混合基金新進前十大流通股東,最新持股1732.75萬股,位於第十大流通股東。而根據該基金2024年第四季度報告,吉祥航空未進入前十大重倉股。  除了“隱形重倉股”得以曝光,“頂流”基金經理們對前十大重倉股中部分個股的調倉路徑也公之於眾。 2月24日,三諾生物發布回購股份公告。其中披露了截至2月19日前十名股東和前十名流通股東的持股情況。公告顯示,傅鵬博和朱璘共同管理的睿遠成長價值位於公司第三大流通股東,持有2736.89萬股,較去年第四季度末稍有增加。趙楓管理的睿遠均衡價值三年持有混合位於公司第四大流通股東,持有1950萬股,較去年第四季度末減少了230萬股。  2月8日,奧浦邁發布回購股份公告,披露了截至1月16日公司前十大股東和前十大流通股東的情況。其中,在公布的前十大流通股東名單中,陸彬管理的匯豐晉信龍騰混合基金現身,持有143.16萬股,位於第九大流通股東。而根據該基金2024年第四季度報告,奧浦邁是該基金第三大重倉股,較去年第三季度末,陸彬減持了17.53%。 在黑崎資本首席戰略官陳興文看來,普通投資者應從多個角度看待知名基金經理們的調倉路徑。他對《華夏時報》記者表示,知名基金經理通常擁有專業的研究團隊和豐富的投資經驗,他們的調倉行為往往蘊含著對市場趨勢、行業前景和公司基本麵的深入分析與判斷。 從長期來看,知名基金經理的持倉動向更能體現其對宏觀經濟周期和產業趨勢的前瞻性布局。普通投資者可以結合機構動向與行業基本麵進行多維驗證,從而發現具有長期投資價值的行業和公司,構建長期投資組合。 科技股成“香餑餑” 開年以來,基金經理們忙著調研。Wind數據顯示,截至2月28日,今年全市場共有261家上市公司獲得了機構的調研,涉及信息科技谘詢、電子元件、應用軟件、互聯網服務、半導體材料與設備等眾多與AI相關的細分行業。 其中,多位知名基金經理現身AI概念股的調研名單。根據披露的機構調研信息,2月27日,銀河基金對進行了調研;2月16日,富國基金曹晉、國海富蘭克林基金劉曉、萬家基金耿嘉洲等多位知名基金經理現身的調研會議;2月13日,大摩數字經濟基金經理雷誌勇調研了。同日,永贏基金常遠調研了大模型概念股;2月12日,泰信基金董季周調研了視覺算法概念股;2月11日,興證全球基金鄒欣調研了生產諧波減速器的;2月5日,富國基金範妍調研了大宗商品數據服務商。 另外,易方達基金楊宗昌曾調研,泉果基金王國斌、睿郡資產董承非、泉果基金王國斌等調研了,睿遠基金傅鵬博調研了,鵬華基金閆思倩調研了機器人概念股,財通基金金梓才現身連接器龍頭的調研。 從這些基金經理的調研重點來看,科技成長方向被重點關注,而他們在去年四季報中也普遍談及對於科技投資的期待。 謝治宇在2024年四季報中提到了AI等新科技。他表示,科技創新方麵,AI應用帶動科技行業景氣度預期上行,電子、計算機等泛AI應用行業在四季度整體漲幅靠前。未來仍將堅持挖掘公司長期成長價值,不斷尋找具有良好投資性價比的優秀公司。 劉格菘在去年四季報中提到:“在經濟結構轉型過程中,科技製造等成長行業有望湧現出一批擁有卓越研發能力、顯著產品力優勢的中國公司,我們有理由相信他們將在中國經濟的發展過程中充分受益,茁壯成長,同時我們也堅信不遠的將來,中國具備全球比較優勢的製造業終會擺脫重重困境,重新開啟新的周期。” 科技股為何會受到基金經理們的歡迎? 卜益力指出,核心原因在於其技術突破帶來的行業想象力、政策支持提供的長期發展保障、市場需求推動的業績增長、資金流入帶來的流動性支持,以及廣闊行業前景帶來的長期投資價值。這些因素共同作用,使得科技板塊成為基金經理配置的重要方向,同時也為投資者提供了豐富的投資機會。 業內人士認為,在政策支持、技術進步和市場需求的多重因素推動下,科技行業未來前景廣闊。卜益力稱,科技行業具有巨大的市場潛力和投資價值,且科技板塊兼具高成長性與政策紅利,是長期投資的優質選擇。 摩根資產管理中國副總經理、投資總監杜猛近日公開表示,相較之前幾次科技股結構性牛市,這一輪的AI突破是顛覆性的變革。中國有望在產業技術革命和技術應用的浪潮中扮演領先者之一的角色,帶來深遠的影響,而DeepSeek引發的對中國科技股的價值重估或剛開始。AI技術的突破和應用正在推動全球經濟的深刻變革。在這個過程中,許多新興行業和商業模式將不斷湧現,而那些能夠抓住機遇、持續創新的企業,有望成為未來的領軍者。 “AI革命已進入‘硬科技落地期’,而科技投資的精髓在於把握‘創新擴散’的節奏。”富榮基金信息技術混合基金基金經理李延崢接受《華夏時報》記者采訪時指出,在做科技投資時,短期內將深耕算力與雲計算,把握模型升級帶動的硬件更新周期;中長期則將重點跟蹤多模態應用落地,例如Deepseek向圖像、視頻領域延伸可能催生新的爆款場景;同時還將持續保持對端側應用的觀察,待AR/VR等硬件創新突破後擇機介入,力爭在產業擴散中捕捉二次增長機遇。 責任編輯:徐芸茜 主編:公培佳 |

首页>>育儿

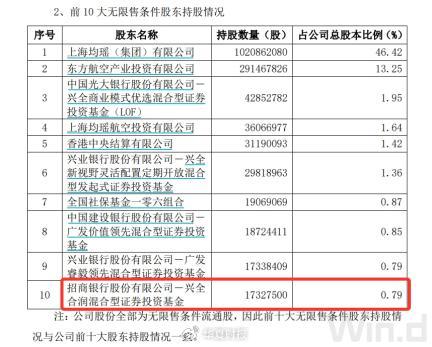

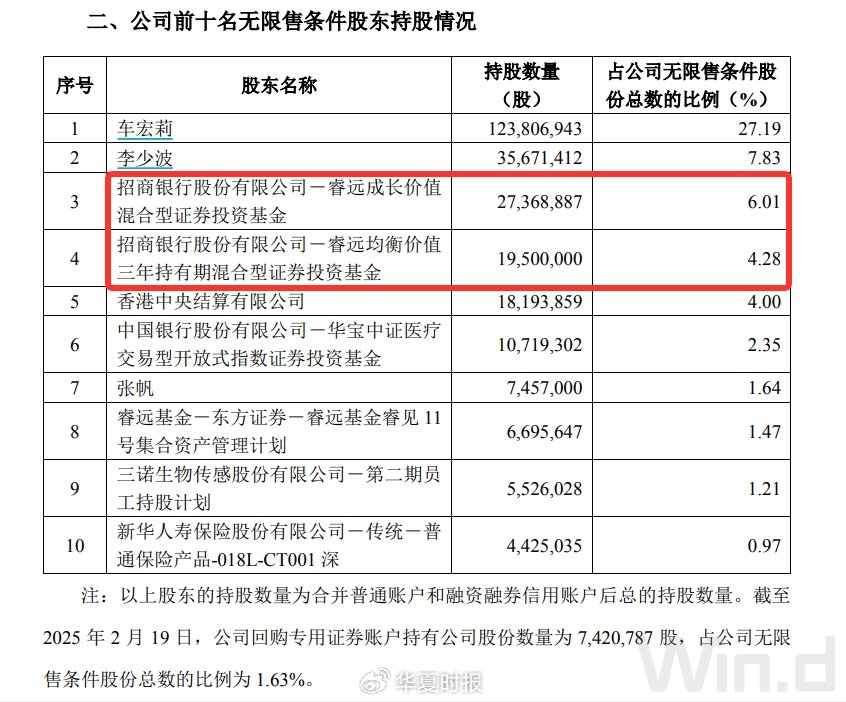

首页>>育儿